50歳でFIREを達成する「FIRE50(ファイア・ゴーゼロ)」のモデルケースをご紹介します。

- 早期優遇退職制度を利用して「割増退職金」で資産形成をスピードアップし、

- 年金受給を繰り下げて年金受給後は「割増年金」だけで生活する

というプランです。

もちろん50歳以外で引退する場合でも、流れは同じですよ。

50歳なら健康寿命まで20年以上あるから十分に人生を楽しめますよ。

これ以上早めると年金や退職金はあまり期待できませんからね。

【ステップ1】まずは年金の額を調べる

65歳受給開始する場合の年金 170万円(基礎年金78万円、厚生年金92万円)

65歳で受給開始する場合の年金額が「170万円」だったとします。

- 国民年金は50歳引退後も納付して基礎年金は満額受給する

- 厚生年金は50歳引退後は納付しないため、65歳まで働く場合の2/3以下に減額される

という前提です。

【ステップ2】年金受給後の生活費を計算する

年金受給後の生活費 240万円(月20万円)

年金受給後の生活費は「240万円」だったとします。月20万円ですね。

【ステップ3】年金受給の開始時期を決める

年金受給後の生活費 240万円 ÷ 65歳受給開始する場合の年金 170万円 ≒ 1.42

「年金受給後の生活費」は「65歳受給開始する場合の年金額」の1.42倍と計算できますね。

つまり、年金の受給を繰り下げて年金額を42%割増しする必要があります。

42% ÷ 8.4%/年 = 5年 → 5年繰下げて70歳から年金受給

年金の受給繰下げは1年ごとに8.4%割増しになりますから、5年受給を繰り下げれば42%割増しになります。

70歳から年金受給開始すれば、70歳以降は年金だけで生活できます。

【ステップ4】引退から年金受給開始までの生活費を計算する

年あたりの生活費 360万円 × 20年 = 7,200万円

年あたりの生活費を「360万円(月30万円)」とすると70歳の年金受給開始まで20年間ですから、7,200万円の資産が必要です。

引退可能資産は、7,200万円ですね。

なお、引退可能資産を計算するにあたり投資による運用収入は見込んでいません。

というのも20年という期間は短すぎるため投資による元本割れのリスクを無視できないからです。

【ステップ5】早期退職の退職金を計算する

早期優遇退職制度を利用した場合の退職金 2,000万円 → 残り5,200万円の資産が必要

会社に早期優遇退職制度があって割増された退職金が「2,000万円」だったとします。

【ステップ6】引退可能資産まで資産を増やす

すでに資産があれば初期投資を増やすことで積立期間を短縮できるのですが、初期投資はゼロで30歳から積立投資を始める例で説明します。

- 30歳から50歳までの20年間、

- 年180万円(月あたり15万円)を積み立て、

- 運用利回り4%で運用

→ 資産額 5,500万円(税引前)

30歳から50歳までの20年間、年180万円(月あたり15万円)を積み立て、運用利回り4%で運用できたとすると、資産額は「5,500万円(税引前)」まで増えます。

内訳は、元金が3,600万円、運用収益が1,900万円です。

税率20%で計算すると税額は380万円になりますが、非課税制度のNISAを活用すれば税額は減りますね。

投資方法の例「売らないインデックス投資」

- つみたてNISAの対象となる投資信託の中から「全世界株式を対象としたインデックス・ファンド」を選んで、

- 30歳から50歳まで毎月15万円を積み立て投資する。

- そのうち限度額(月33,333円)までは非課税制度の「つみたてNISA」を利用する。

【ステップ7】早期優遇退職制度を利用して退職する

50歳で引退可能資産7,200万円まで資産が積み上がっていたら、ようやく引退できますね。

早期優遇退職制度を使って「割増退職金」をもらって会社を退職します。

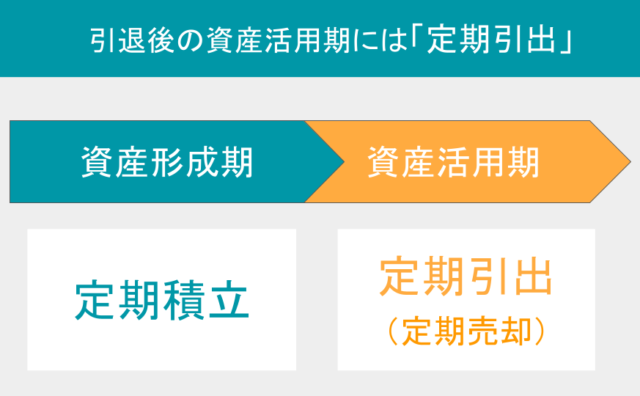

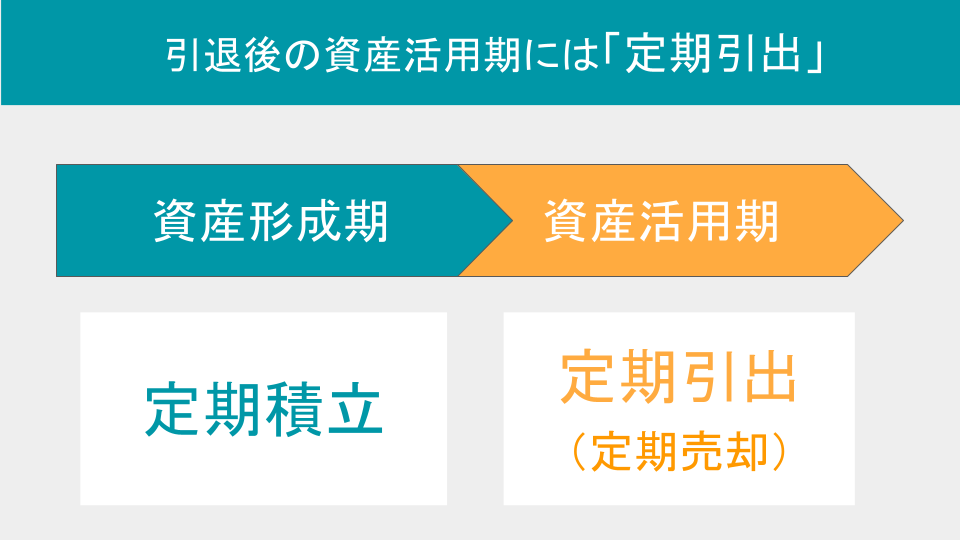

【ステップ8】引退から年金受給までは資産から生活資金を引き出す

いくつかの方法がありますので、自分に合った生活資金の引き出し方法を選ぶことができます。

安全重視型:すべて安全資産に移し替える

毎年の引出額 360万円(月30万円)× 20年

50歳の引退時点ですべての投資信託を売却し、預金など安全資産に移し替えます。

確実に毎月30万円(年360万円)を引き出すことができるため、予算管理がしやすい方法ですね。

反面、年金受給開始の時点では資産は確実になくなっていますし、インフレによる資産の目減りも心配です。

リターン追求型:すべてリスク資産で投資を続ける

毎年の引出額 360万円(月30万円)× 20年 → 年金受給前に資産が枯渇するかもしれない

50歳の引退後も積み立ててきた投資信託を売却しません。投資を続けながら、投資信託の定期売却サービスを利用し「定額方式」を選んで毎月30万円(年360万円)を引き出します。

運用実績によっては、年金受給開始の時点である程度の資産を残すことができるでしょう。

反面、年金受給前に資産が枯渇してしまう可能性もあります。

その場合は、年金額は減ってしまいますが年金受給の開始を前倒しして生活費を確保することになりますね。

バランス型:安全資産とリスク資産を組み合わせる

毎年の引出額[180万円(月15万円)+ 運用成績連動] × 20年

50歳の引退後も積み立ててきた投資信託の半分はそのまま保有しますが、残りの半分は売却して安全資産に移し替えます。

安全資産からは確実に毎月15万円(年180万円)を引き出すことができますね。

残りの半分は投資を続けながら、投資信託の定期売却サービスを利用し「定期方式」を選んで引き出します。

「定期方式」の特徴は、期間中は均等に毎月同じ口数を引き出すことです。年金受給開始の時点では確実に資産はなくなるのですが、運用成績が良ければ毎月の引出額にすぐ反映されるメリットがあります。

もちろん運用成績が悪ければ毎月の引出額が減ってしまうデメリットはあるのですが、運用成績が良い場合には「早い時期から運用収益を使って人生を楽しめる」という点に大きな魅力を感じますよね。

【ステップ9】年金受給開始後は割増年金で生活する

年金受給繰り下げを選択しましたので、70歳から割増年金を受給します。

割増年金だけで生活費をまかなうことができるため、長生きしても経済的には安心ですよね。

コメント